Resumo: texto tem como objetivo, em linguagem compreensível a colegial: 1) demonstrar a tese TINA

1, ou seja, que no legacy (sistema legado, convencional) não há mais investimentos

2, apenas perdas fixas e variáveis, usando como proxies IBOV (índice Ibovespa) e Selic comparados a OZ1 (ouro negociado na BMF) e M2 (agregado monetário); e, 2) demonstrar que não existe mais viabilidade de previdência por capitalização (devido ao juro negativo) nem de previdência por repartição (devido ao colapso demográfico). Conclui o texto que tanto usando dados do Brasil quanto dos EUA índices de mercados batiam inflação medida pelo aumento da base antes de 2008 e não apenas não superam inflação após 2008, como a perda foi intensificada após 2020.

PARTE I – Passado e presente, perdas fixas e variáveis:

1.1 Definição

O “juro real” consiste em juro descontado da inflação e é negativo se resulta em valor inferior a zero.

1.2 Explicação e demonstração

Na Argentina onde o índice oficial de inflação é de 83%

3 e a taxa de juro de 70%

4 o juro real seria de menos 13% aa (considerando esse índice de governo como medida de inflação), vez que 70 – 83 = -13.

Como é facilmente demonstrável pela comparação da inflação e taxas de juro de outros países como Turquia, EUA ou países europeus, essa situação de juro negativo não é excepcional – até em termos nominais (e não apenas reais), devido as políticas de “alívio quantitativo” e “controle de curvas” após a grande crise financeira de 2008.

Como ensina Mises

5 nas “6 lições” a inflação real não é expressa por índices de aumento de preços – e sim pelo aumento da base monetária. No caso argentino, o aumento da base é de mais de 200% desde janeiro de 2020 até setembro de 2022

6 -demonstrando que quem investiu na taxa de juro determinada pelo seu Banco Central sofreu perdas brutais, enrustidas por índices oficiais de inflação de preços.

A diferença sistemática entre a inflação de preços e a inflação da base é explicada pelos ganhos de produtividade derivados, por exemplo, de inovações tecnológicas e ganhos de escala e escopo. No regime de moeda fiduciária inflacionária (fiat), como demonstrado, governos conseguem se apropriar das reduções de custos apenas diluindo o valor da moeda em circulação – e fazendo correções em índices de preços e não da inflação real (aumento da base). Esse processo é denominado senhoriagem, a remuneração pelo monopólio da emissão da moeda.

1.3 Teste de hipótese

Com dados do Brasil, pode-se constatar que, da abertura em janeiro de 1995 até abertura de setembro de 2022, a onça do ouro

7 (XAUBRL) foi de 323 para 8555 reais (26,48 vezes); no mesmo período, o índice Ibovespa (IBOV) subiu 25.16 vezes (de 4.353 para 109.523)

8 – ressalvando que a Bovespa não perdeu do ouro por todo o período (inclusive já em outubro de 2022 o índice ultrapassou), porém o IBOV tem maior risco e está muito mais próximo do seu preço máximo (ATH) – indicando que quem comprou ouro no período teve mais ganho potencial (se realizado no topo) e pode ter tido menor custo, mais liquidez e economia tributária (se fez auto custódia, que ainda não é possível com ações e índices) além do ativo estar mais longe de seu ATH, sendo pesadamente demonetizado e abaixo de seu valor nominal em dólar em 2011 – quando bateu mais de 1920US$ contra fechamento de 1660US$ em setembro de 2022.

Se ouro, que não é investimento e sim hedge/reserva de valor bateu Ibovespa em retornos (oferecendo menos riscos, menos custos e mais liquidez) em um período de mais de 27 anos, fica demonstrado que este índice (ao menos no período referido que é por muitos considerado “a época de ouro da bolsa”) não pode ser considerado investimento.

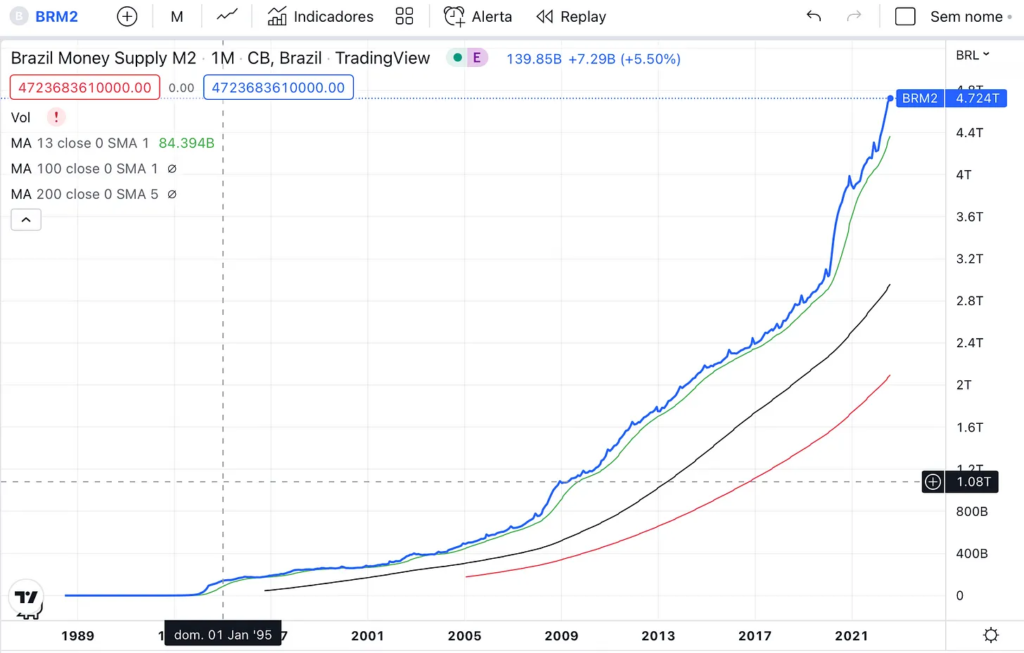

A base monetária do real (M1) de janeiro de 1995 até setembro de 2022 foi de 18.217B para 591.754 (aumento de 32,48 vezes) e o M2 foi de 139B para 4.724T (aumento de 33,98 vezes)

9. Essa é a inflação real e é a taxa de retorno mínima para não haver perda real nem renunciar aos ganhos de produtividade – sem adicionar, claro, remuneração por quaisquer efeitos do tempo (maturidade) ou riscos do “investimento”.

Ainda há um efeito composto da perda pela diluição da moeda: qualquer realização do “investimento” teria incidência de Imposto de Renda/Imposto de ganhos sobre capital (aos quais não há correção monetária). Ou seja, além de perder da base monetária, na realização ainda pagaria imposto sobre a correção monetária (beneficiando duplamente o governo – ao criar mais meio circulante e ao tributar mais por ter gerado inflação).

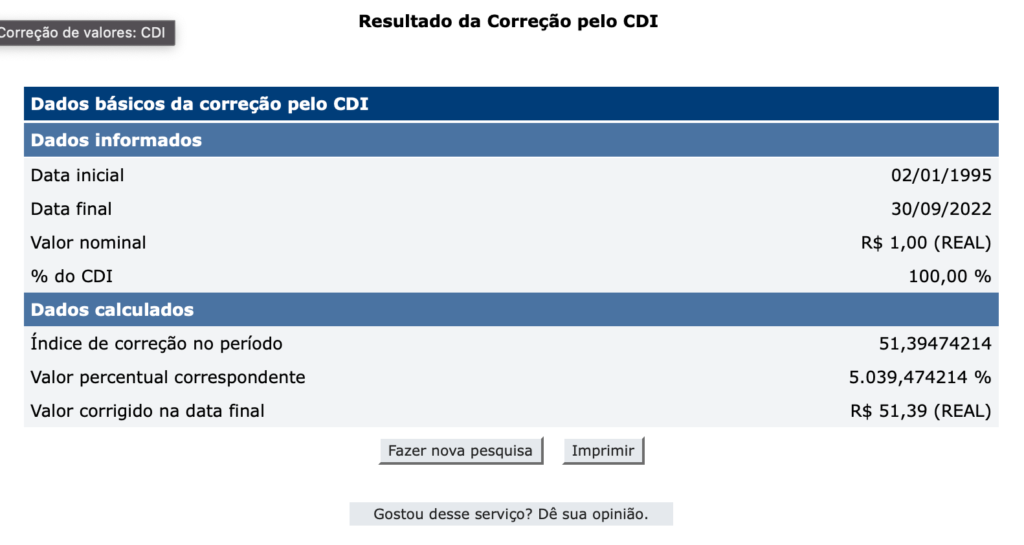

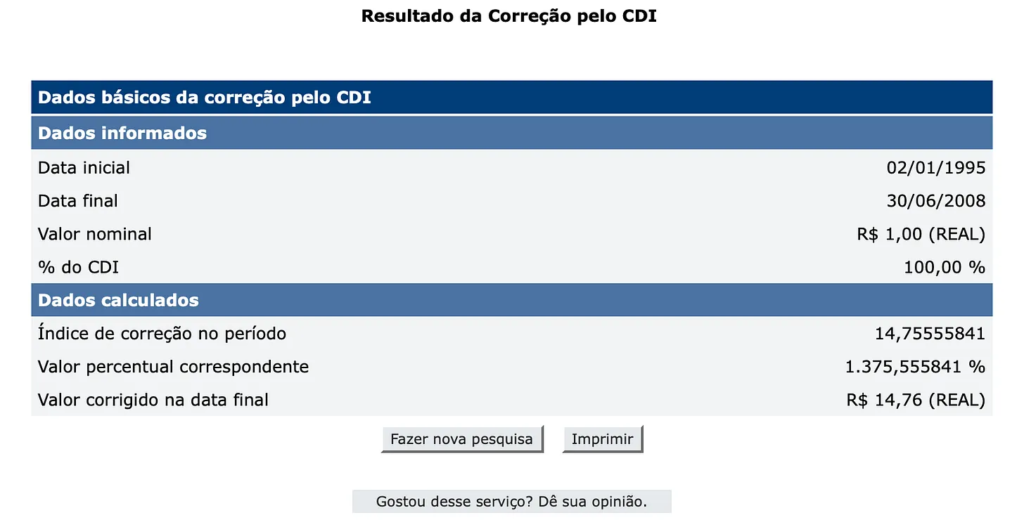

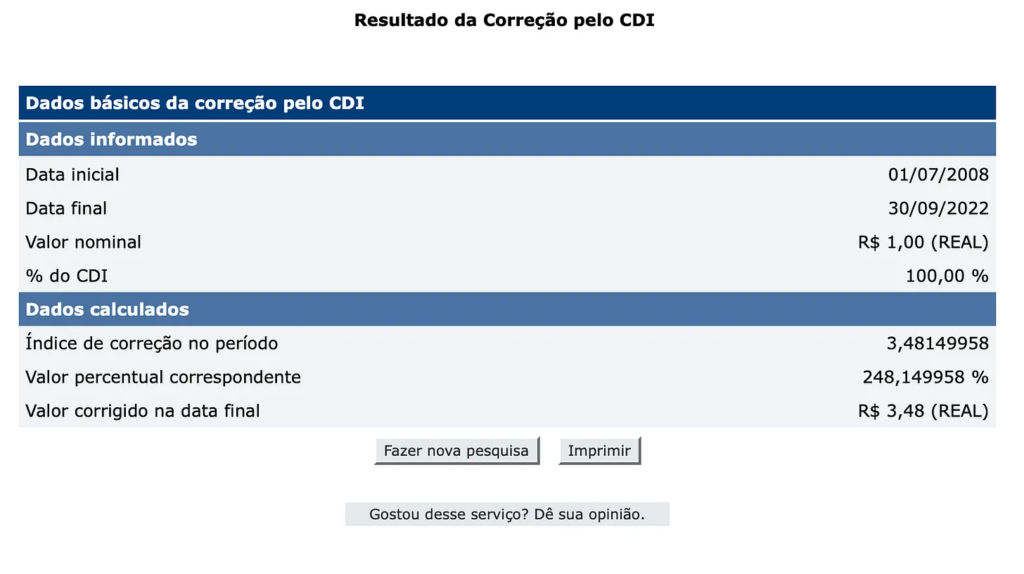

As últimas três figuras da segunda parte são da “Calculadora do cidadão” do BCB

10. Ela indica que obtendo 100% do CDI de 1995 a 2022 o investimento teria sido multiplicado por 51,39 vezes (ganho real, de fato).

Sem adentrar na extrema improbabilidade de se encontrar um produto financeiro com essa maturidade e rendimento – e sem realizações parciais que reduziriam a capitalização -; assim como, sem descontar os tributos decorrentes de tal realização. É demostrado que o ambiente de juro positivo é passado, com a comparação da remuneração da primeira e segunda metade desse período de mais de 27 anos.

Em resumo, nos primeiros 4928 dias o retorno nominal seria de 14,76 vezes e nos 5204 dias posteriores o retorno de 100% do CDI multiplicaria o “investimento” apenas 3,48 vezes – remunerando ordem de grandeza a menos:

Para encerrar o quadro de análise desses mais de 27 anos entre ouro, Ibovespa e base monetária (M1/M2), é vital citar que esse período foi o ápice do Brasil (e do seu mercado mobiliário) em vários aspectos: como PIB (produto interno bruto) e dividendo (ou bônus) demográfico

11 máximos da História – e nem assim o Brasil cresceu mais que o mundo.

Para evitar a suspeita de cherry picking (supressão de evidências na amostragem), podem ser comparados para diferentes períodos as mesmas variáveis (Selic, IBOV, OZ1 como proxy de ouro em real e M2) e fontes (BCB/Tradingview) demonstrando a mudança estrutural dos juros após a grande crise – que é a causa dos “anos de ouro” da bolsa:

- jan/1998 a jan/2008: Selic 483,59% IBOV 626% Ouro 365,8% M2 212% – antes da grande crise, SP500/XAU batiam aumento da base.

- jan/2008 a jan/2018: Selic 180,13% IBOV119,6% Ouro 161,7% M2 236,36% – juro real negativo após a crise, nada bateu inflação monetária

Mudando um pouco, mais uma vez, a amostragem, por década:

- jan/2000 até 2010: Selic 346% IBOV 299,3% Ouro 297,6% M2 331,7%

- jan/2010 até 2020: Selic 155,57% IBOV 73,9% Ouro 228,8% M2 160,3%

Por fim, nos anos de pandemia a tendência (de Selic e IBOV perderem do M2) se amplia:

- 02/01/2020 até 09/2022: Selic 7,3% IBOV -1,4% Ouro 39,4% M2 39,2%

Ou seja, tanto na década de 2010-2020 quanto nos 2 anos de pandemia o aumento da base (inflação monetária, aumento de reais) foi superior aos retornos de Selic e IBOV, sendo superado pelo ouro (que nem é considerado investimento, mas apenas reserva de valor e em processo de desmonetização) devido a destruição de riqueza

12. Gráfico do banco mundial mostra como o PIB é menor 2022 que em 2010 no Brasil:

Por fim, reconhecendo as particularidades dos EUA (dilema de Triffin), é útil comparar as analises com proxies da maior economia do mundo:

- jan/1998 até jan/2008: SP500 51,7% XAU 232,6% M1SL 28,3%Antes da grande crise, mercados e ouro rendiam mais que inflação.

- jan/2008 até jan/2018: SP500 126,2% XAU 53% M1SL 165,4%Depois de 2008 mercados renderam menos que inflação e ouro pior ainda.

- jan/2018 até jan/2022: SP500 40,5% XAU 18,5% M1SL 415,5%Durante pandemia, a inflação e juro negativo só se ampliaram, também em dólar. Se aplicados os 9 meses subsequentes (até o momento em que este texto é escrito), a tendência ainda seria mais pronunciada – vez que a base continua crescendo e as cotações do SP500/XAU caíram em US$.

A tendência geral, com ampliação do monitoramento (PIX/CBDC/IA/fotos aéreas e de satélites/big data) em associações de governos com big techs é ser ampliada sanha arrecadatória – reduzindo liberdade e riquezas privadas e, como indica curva de Laffer, acelerando a própria erosão tributária (governos arrecadando menos por destruir mais riqueza privada). As restrições a moedas alodiais e imposições de sistema de gamificação estatais permitem aos governos a ampliar a tendência do juro negativo, aumentando seu gasto e poder. Em 2015, Ulrich

13 já entendia a ligação entre as restrições a moeda física, a imposição de juros negativos (já com exemplos de juro nominal negativo) e que uma solução para isso era o Bitcoin.

Como já demonstrado no “Bitcoin Red Pill”

14, com as CBDCs eliminando dinheiro alodial (fim da moeda física com “Guerra ao dinheiro”), endividamento exponencial e déficit estatal estrutural, volta de juro real positivo no legacy é uma impossibilidade política e física – até o fim das moedas fiduciárias. Em resumo, para os governos manterem seus gastos crescentes, não tem como pagar juro real positivo (o que exigiria austeridade e redução do Estado, contradizendo a Lei de Wagner), nem aumentar arrecadação tributária (vide curva de Laffer), sobrando apenas a opção de imprimir mais moeda e aumentar o totalitarismo financeiro com controle de curva de juros.

Então, é fácil concluir qual a tendência para as próximas décadas com população já envelhecendo e em poucos anos decrescendo, de maneira exponencial, com colapso de fecundidade, como é demonstrado a seguir.

PARTE II – O futuro, colapso demográfico:

Há relação entre juros e demografia. Em geral, crianças são meramente consumidores, jovens são devedores (com rendas pessoais crescentes e objetivo constituir patrimônio) e idosos emprestadores (com rendas pessoais decrescentes ou inexistentes e buscando viver de aposentadoria estatal ou de patrimônio acumulado).

Em princípio, mais menores seria mais consumo; mais adultos jovens, mais demanda por alavancagem/dívida; e, mais idosos, mais poupadores (com renda de trabalho decrescente ou zero). Mike Maloney

15, por exemplo, defende a tese da tendência queda dos juros por 40 anos devido à geração mais rica da História da Humanidade (e mais numerosa nos países de primeiro mundo) ter sido os baby boomers – e que isso seria revertido com sua aposentadoria e morte.

Crescimento econômico pode derivar de: a) poupança/investimento (que é decrescente há décadas e tende a continuar caindo, com juros negativos desestimulando acumulação); b) demografia, mais gente, seja por migração ou nascimento; ou, c) outros ganhos de produtividade, como novas tecnologias ou instituições superiores com boas motivações.

a) Com o juro negativo, há máximo estimulo a consumo e mínimo a poupança/investimento – por isso se diz que onlyfans é resultado de juro negativo.

b) Com políticas ginocêntricas transferindo a maior parte dos tributos de homens para mulheres e welfare maximizando a hipergamia, há máximo estimulo ao hedonismo, dog pill e promiscuidade (e MGTOW

16) como modos de vida, inviabilizando famílias estruturadas e baixos estímulos a produção além da sobrevivência (ou nem isso para quem recebe subsistência estatal). Quanto a migração, o Brasil tem saldo negativo desde 1980, perdendo grande parte de investidores e empreendedores.

c) Com explosão de custos, destruição de poder pátrio e queda de renda das novas gerações, não há motivação financeira em criar filhos como alternativa a previdência. Cada setor que passa a ser pesadamente regulado e tributado, aumenta estagnação/regressão tecnológica e material.

Como demonstrado no “Mulher decide se vai ter sexo, homem se vai ter compromisso

17” o Estado de Bem Estar Social (welfare) tira 80% dos tributos de homens para dar a mulheres e crianças, criando assimetria de poder ao substituir o pai/marido como protetor e provedor, maximizando hipergamia; e, as políticas ginocêntricas/feministas tornaram ilícito no direito positivo o exercício de poder pátrio ou marital. Prova disso é a gama de falsas acusações impunes e casos notórios até de perda de guarda do filho em casos de país que se opuseram a castração/doutrinação das crianças.

Enquanto não houver poder marital/pátrio, seus filhos não são seus e sua esposa não é sua (“é só sua vez”). Não havendo vantagem/motivação para casar nem ter filhos para homens, a tendência é a queda sistemática dos casamentos, famílias estruturadas e fecundidade – e a explosão de promiscuidade, DSTs, incels e bestialismo.

A queda da fecundidade, dos casamentos e das famílias estruturadas é uma das distorções (malivestments) decorrentes do sistema fiat (de moeda fiduciária) e tendem a se corrigir como seu fim, como identificado até por Jimmy Song

18.

A seleção natural funciona, tanto que o mundo islâmico (com cultura de dote e menores níveis de subversão feminista/gayzista) ainda mantem fecundidade acima da reposição. Por isso, com o desenvolvimento de arbitragem e tribunais privados, uso de dote como colateral e com o colapso do welfare, a fecundidade e o casamento tendem a se regenerar e florescer, sendo encarados como investimentos. Os que não compreenderem tendem a ser financeira, cultural e geneticamente extintos.

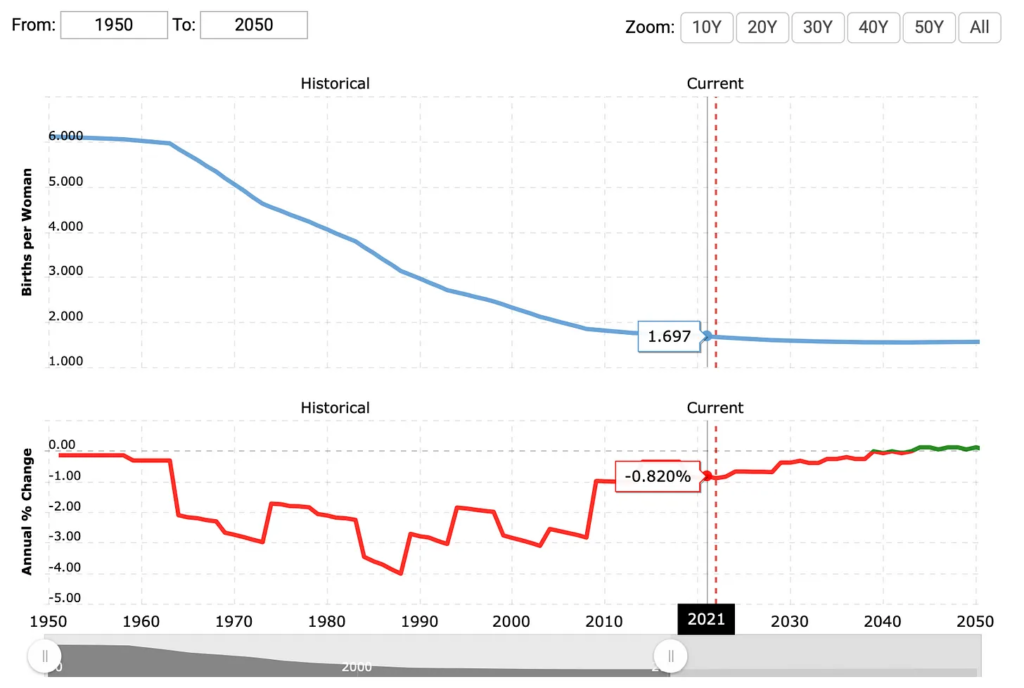

O colapso demográfico é um fenômeno global, as únicas regiões do mundo que AINDA apresentam natalidade para manutenção ou crescimento populacional são os países islâmicos e a África subsaariana. Nos países desenvolvidos onde taxas de fecundidade caíram primeiro, o envelhecimento ocorreu também mais cedo – embora em alguns casos tenha sido mitigada pela migração.

No caso do Brasil

19, a taxa de fecundidade caiu abaixo do nível de reposição em 2003 e hoje apresenta o terceiro menor índice de fecundidade do continente. Em 2021 houve menor número de registos de nascimento em 27 anos

20 (ou seja, dado abaixo das projeções).

O Japão apresentou redução populacional de 628.205

21 em 2021. Isso tende a ocorrer em alguns anos, se mantidas as tendências de fecundidade e mortalidade, também no Brasil – devido a hipergamia, ginofascismo

22 e welfare.

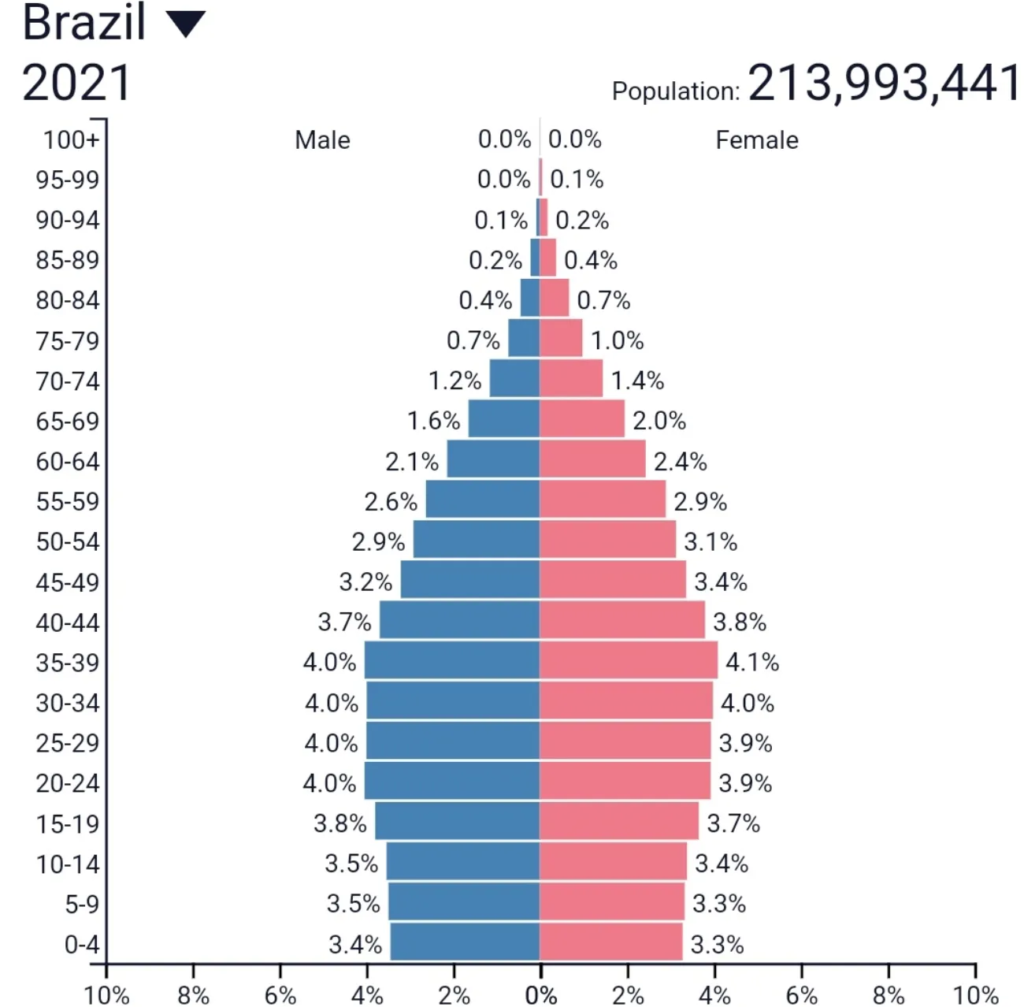

Como mostra a figura abaixo há 20.9% menos indivíduos no coorte de 0-4 no que do 35-39

23. Destaque para o fato de nascerem mais homens e haver mais homens em todas as coortes até 34 anos e, mesmo assim, a maior parte da população ser de mulheres por terem maior expectativa de vida, como evidência da misandria brutal.

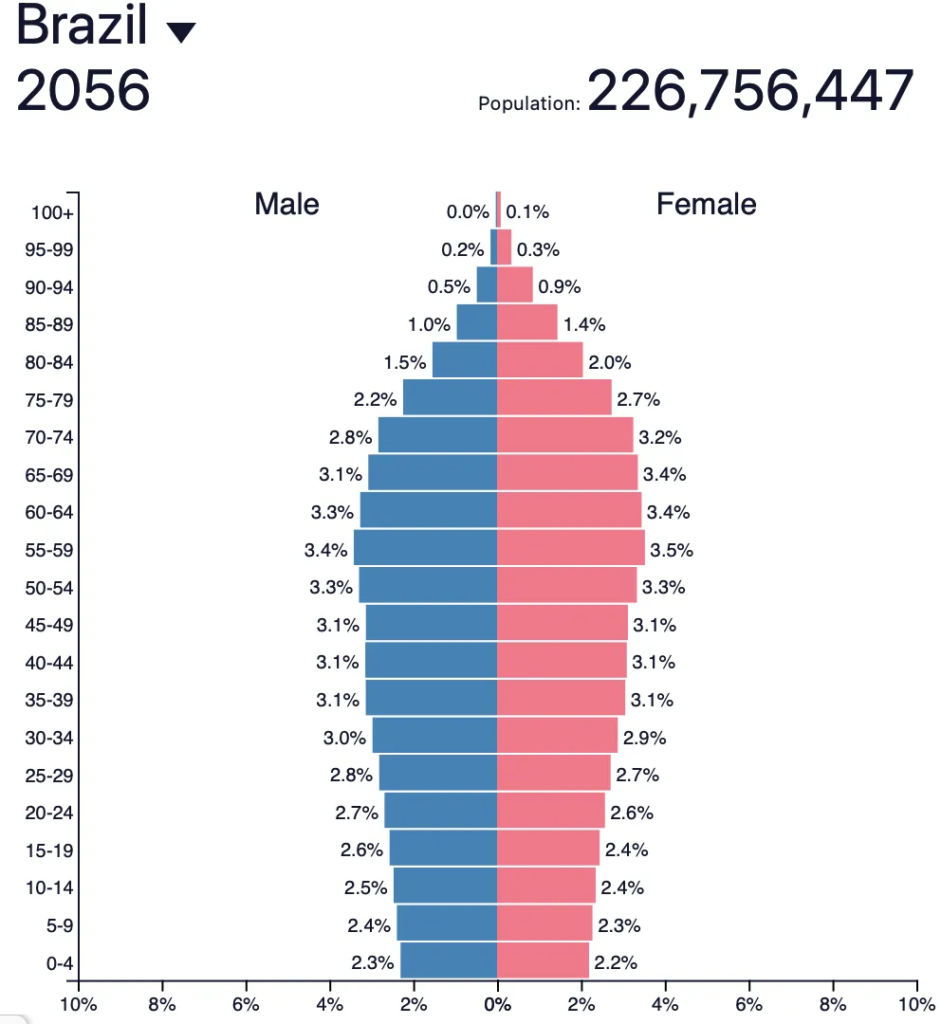

Mesmo consideradas premissas extremamente otimistas (considerando não haver aumento relevante de sobrevida e atenuação da queda de fertilidade até seu aumento gradual em 2043) projeções indicam uma pirâmide demográfica invertida (de base idosa) em algumas décadas. Não espere receber nada relevante do INSS.

Os sistemas de previdência por capitalização já foram demonstrados inviáveis na PARTE I – ao demonstrar que no ambiente de juro negativo provocado pelos “alívios quantitativos” e “medidas extraordinárias” em resposta a pandemia não existem retornos em mercados nem de “renda fixa” (perda fixa) nem em “renda variável” (perda variável). Se há perda real sistemática nos mercados convencionais (legacy) e ainda tributação sobre perdas reais (se houver ganho nominal) não é viável fazer capitalização para garantir renda no fim da vida.

O sistema de previdência por repartição, baseado na solidariedade intergeracional, em que as contribuições dos ativos pagam os benefícios dos inativos, só é sustentável quando há aumento do número de contribuintes (seja por migração

24 ou nascimentos) proporcional, ao menos, ao aumento de beneficiários. Como demonstrado, pelos dados de fertilidade insuficiente e ainda caindo, o número de idosos e pessoas em condições de inatividade tende a aumentar por décadas enquanto o número de pessoas contribuindo diminui – isso sem contar a brutal redução de população ocupada e dentre ela de formalidade

25 , com erosão tributária e previdenciária.

Conclusões:

Após 2008, no Brasil, não existem mais investimentos no sistema legado (legacy), há opções de hedge (como ouro e bitcoin) e há perda fixa e perda variável, vez que IBOV e Selic não compensam inflação (M2) desde 2008.

Não foram mencionadas proxies de imóveis para simplificar – e dado que as perspectivas dessa classe de ativos são ainda mais medonhas que aquelas da bolsa e da Selic com colapso demográfico, internet ubíqua e explosão de teletrabalho e comércio virtual.

O juro real negativo tende a continuar até o fim do sistema de bancos centrais, moedas fiduciárias e welfare (Estados socialistas ou de bem-estar social), devido a incapacidade de aumentar arrecadação por tributos (curva de Laffer) ou reduzir gastos por austeridade (como demonstrado por Jouvenel, Jardim das Aflições e Lei de Wagner) – sobrando apenas a opção de imprimir para cumprir obrigações formalmente (calote branco).

Quem insistir em considerar “investimento” produtos que tem expectativas líquidas de rendimento inferiores do aumento da base, continuará sendo empobrecido até a destruição financeira: “você não terá nada e será feliz”.

A mensagem no bloco gênesis foi muito bem escolhida e o início da timechain do Bitcoin em janeiro de 2009 foram perfeitamente escolhidos e provam que o abuso de direitos – como a senhoriagem, os alívios quantitativos, os bail outs (resgates com dinheiro público) e as políticas de controles de curvas – tendem a destruir o poder governamental de controlar a moeda, os juros e os mercados.

No próximo texto será demonstrado como bitcoin e sintéticos colateralizados em bitcoin podem ser soluções dessa Era para os abusos de poder referidos, iniciando um nosso sistema alternativo, de Bitcoin Finance26.

POLL

Entendeu e concordou que o juro é negativo após 2008?

Sim, já sabia

50%

Sim, agora entendi

50%

Não, fico no legacy até o fim

0%

52 VOTES · POLL CLOSED

1 TINA = There is no alternative [não há alternativa]

2 adotando conceito operacional de INVESTIMENTO como empreendimento com valor presente líquido positivo ou “como qualquer gasto ou aplicação de recursos que produza um retorno futuro além do valor real presente aplicado”.

3 Argentina YOY inflation of 83%: https://www.worlddata.info/america/argentina/inflation-rates.php

4 Argentina interest rate of 70%: https://tradingeconomics.com/argentina/deposit-interest-rate

5 6 lições: https://www.hayekcollege.com/sites/default/files/ebooks/As%20Seis%20Licoes%20-%20Ludwig%20Von%20Mises.pdf

6 Argentina Money Supply M1: https://tradingeconomics.com/argentina/money-supply-m1

7 Valor do ouro em reais de 1995 a 2022: https://goldprice.org/gold-price-brazil.html

8 Ibovespa: https://br.tradingview.com/chart/jS8Oajku/?symbol=ECONOMICS%3ABRM1

9 Brazil Money Supply (M1): https://br.tradingview.com/symbols/ECONOMICS-BRM1/

10 Calculadora do cidadão: https://www3.bcb.gov.br/CALCIDADAO/publico/exibirFormCorrecaoValores.do?method=exibirFormCorrecaoValores&aba=5

11 Fim do Bônus Demográfico no Brasil: https://www.ecodebate.com.br/2015/03/27/o-precoce-fim-do-bonus-demografico-no-brasil-artigo-de-jose-eustaquio-diniz-alves/

12 GDP Brazil | Data (worldbank.org) https://data.worldbank.org/indicator/NY.GDP.MKTP.CD?end=2021&locations=BR&start=1995

13 Guerra contra o dinheiro, juros negativos e a crise da Grécia: por que o Bitcoin é uma alternativa à crise financeira: https://www.infomoney.com.br/colunistas/moeda-na-era-digital/guerra-contra-o-dinheiro-juros-negativos-e-a-crise-da-grecia-por-que-o-bitcoin-e-uma-alternativa-a-crise-financeira/

14 Bitcoin Red Pill: https://www.amazon.com.br/Bitcoin-Red-Pill-Renascimento-Tecnológico-ebook/dp/B08KGQ8P65

15 Hidden Secrets of Money (tem subtítulos em português, altamente recomendado): www.youtube.com/watch?v=DyV0OfU3-FU

16 Sobre MGTOW pesquisar conceitos de “ovulação oculta”, “neotenia”, “indulgência patológica” e “hipergamia” por Esther Vilar, Rollo Tomassi, Nessahan Alita, “Raccooning Raccoon”, “OWLK“ e Imran Khan: https://technoir106267938.wordpress.com/2019/10/10/a-bolha-misandrica/

17 Mulher decide se vai ter sexo, homem se vai ter compromisso: https://technoir106267938.wordpress.com/2019/10/10/a-bolha-misandrica/

18 Fiat destrói fecundidade: https://t.co/q5sGxE5JLz

19 Brazil fertility rate 1950-2022: https://www.macrotrends.net/countries/BRA/brazil/fertility-rate

20 Menor natalidade em 27 anos no Brasil: https://periodico.sites.uepg.br/index.php/saude/2549-brasil-registra-a-menor-taxa-de-natalidade-em-27-anos

21 Perda populacional de mais de 628 mil no Japão em 2021: https://www.washingtonpost.com/world/2022/06/03/japan-low-births-population-decline-2021/

Ditadura ginocêntrica ocidental: https://rothbardbrasil.com/a-ditadura-ginocentrica-ocidental/

23 Brazil Pyramid: https://www.populationpyramid.net/brazil/2037/

24 Desde 1980 há saldo migratório negativo no Brasil: https://memoria.face.ufmg.br/index.php/estimativas-de-saldos-migratorios-e-taxas-liquidas-de-migracao-do-brasil-1960-1990

25 Informalidade recorde e só tende a crescer: https://valor.globo.com/brasil/noticia/2021/11/10/trabalho-informal-bate-recorde-e-deve-continuar-a-crescer.ghtml

26 Ascensão e materialização do BIFI – Bitcoin Finance: https://livecoins.com.br/a-ascensao-e-a-materializacao-do-bitcoin-finance-bitfi/